本記事では「個人財務諸表のつくり方」について解説します。FIREを目指していない方でも漠然とお金を増やしたい方がほとんどです。しかし、現在自分がどのくらいのお金をもっているかを正確に把握できている方も少数ではないでしょうか。とはいえ、今もっているお金、年間に投資できるお金、投資から生まれるお金を知って戦略を練るのは投資運用での資産形成には非常に重要なことです。個人の投資戦略を練るために法人ではお馴染みの個人版財務諸表のつくり方について解説します。

純資産と総資産を知る!貸借対照表

貸借対照表を作れば総資産と総負債、純資産を知ることができます。

貸借対照表を作れば総資産と総負債、純資産を知ることができます。

法人の貸借対照表では資本の部がありますが、個人版では省略します。

左側にいま持っている資産のすべてを記入しましょう!

左側にいま持っている資産のすべてを記入しましょう!

現預金・有価証券(株とか債権)・不動産・生命保険・iDeCoなどすべての資産を洗い出しましょう!

現預金以外は時価を記入すると正確な情報が得られます。

証券会社の口座情報をもとにすれば簡単に記入することができます。

生命保険は解約返戻金、不動産は路線価などの参考値を記入してみましょう。

この資産の合計があなたの総資産となります。

続いて、右側にいま借りている負債のすべてを記入しましょう!

住宅ローン・不動産投資の不動産ローン・ショッピングローン・カードローンなどのすべての借金を洗い出しましょう!

一般的に負債は資産と紐づいているので、資産の右側に記入するとわかりやすいです。

この負債の合計があなたの借金の総額となります。

資産の合計と負債の合計を差し引くと当然ですが純資産が算出できます。

貸借対照表の資産が大きくなればなるほど、たくさんの投資をしていてお金を生み出せる金額も大きくなっていきます。

投資可能な資金を知る!損益計算書

損益計算書をつくるとどのくらいの余剰金があるかを知ることができます。

簡単な家計簿をイメージするとわかりやすいです。

まず一番上に自分や配偶者のすべての収入を記入しましょう。

給与や副業・フリーランスで得た収入を記入します。

収入の合計があなたの年収となります。

続いて、支出を記入しましょう。

家計簿のように細かく記入する必要はありません。

大きくカテゴライズして記入します。

住居費、生活費、教育費、その他娯楽費、税金といった大きなくくりでいいと思います。

簡単ですが、収入から支出を差し引くと余剰金が算出できます。

もし投資したい資金が足らない場合は、住居費の見直しや旅行や交際費を我慢する必要があるかもしれません。

お金の流れを知る!キャッシュフロー表

キャッシュフロー表をつくるとどのくらいの資金を投資して、どのくらいの速さで資産が増えているか、投資の効果を把握することができます。

収入から得られる投資可能額、投資をしている資産から生まれるお金、借金から生まれる返済が必要なお金を記入しましょう。

不動産投資をしている場合は賃料から費用を差し引いた利益、有価証券の場合は配当を記入します。

生まれるお金から返済が必要なお金を差し引くとどのくらいのお金が増えているかを知ることができます。

現在投資している投資運用利回りを算出したい場合は、投資をしている資産から生まれるお金を総資産で割ると算出することができます。

さらに返済が必要なお金を差し引いて総資産で割ると実質の利回りを算出することができます。

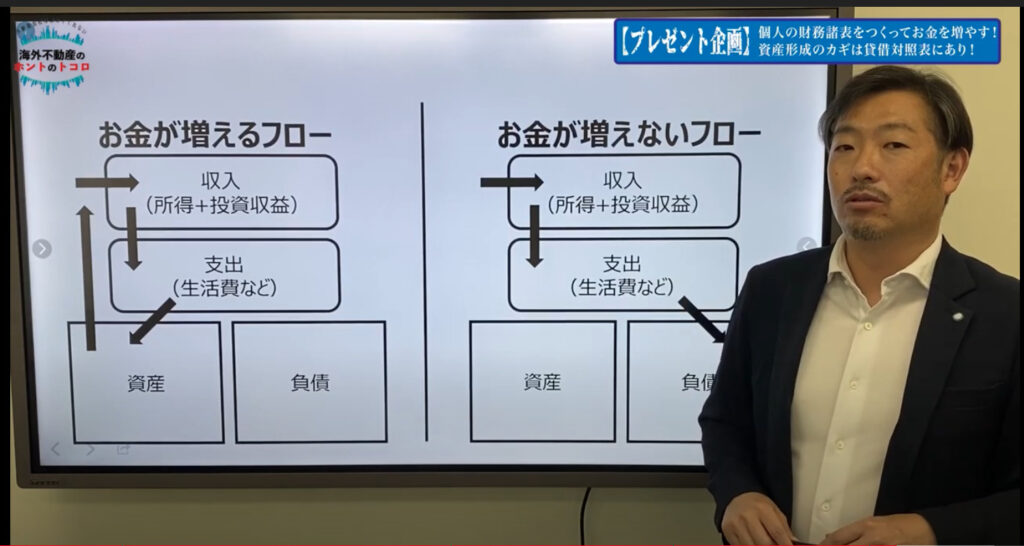

お金が増えるフローとお金が増えないフローがあります。

お金が増えるフローは生み出したお金が資産に投資されて循環するフローです。

お金が増えないフローは生み出したお金が返済に循環するフローです。

FIREでは借金は悪であり、早々に返済してから投資運用をしましょうと唱えています。

お金が増えるフローにするためにも個人の財務諸表を確認して、損益計算書では削れる費用、キャッシュフロー表では借金の返済、一番重要な貸借対照表では総資産と純資産が着実に増えるかに着目して個人の財務戦略を練ってみましょう。

海外不動産購入に興味がある方は、以下のリンクよりお気軽にお問合せください。

▼お問い合わせはこちら

▼動画はこちら

海外不動産のホントのトコロYouTube版

記事では書ききれないリアルを発信中!

個別に相談したい方はこちら!