本記事では「IFAに必ず紹介される、海外積立投資」について徹底比較します。

オフショア投資というと、敷居が高いと感じる方も多いですが、簡単に言うと、海外投資という意味です。IFAというのがIndependent Financial Advisorの略で、日本でも最近、制度ができ、証券会社に紐付き、独立して金融商品を紹介する立場で活躍している方も増えてきました。IFAは日本で最近浸透してきていますが、東南アジア各国や、アメリカやヨーロッパなどの外国ではIFAの歴史もあり、しっかり文化が根付いている印象です。

海外積立商品といってもIFAを通じて日本人が購入することができる海外積立商品は限られています。今回は日本人が購入することができ、必ずIFAから紹介される海外積立商品について第三者の視点から比較分析をします。

オフショア投資に代表される海外積立商品とは?

今回ご紹介する海外積立商品を取り扱う投資会社の共通点は、イギリス領のタックスヘイブンに管轄を置いているところです。

もともと富裕層向けに提供されたサービスで、富裕層がどの国に行っても投資をすることができる、資金を引き出すことができるなどという利便性から広く知られるようになりました。タックスヘイブンのもっともな特徴は、譲渡益や配当益といった投資の利益に対して非課税であるということです。タックスヘイブンの投資会社を通じた投資は、その利便性と資金効率からいまもなお多くの富裕層に利用されています。

一方、ひと昔前にタックスヘイブンでは「パナマ文書」流出し、多くの富裕層が脱税をしているのではないかという疑いをかけられました。一時代はその秘匿性から富裕層に人気がありましたが、昨今のAMLへの取り組みもあり、タックスヘイブンの投資会社でも透明性が高い取引がされているため、日本人がオフショア投資の一環でタックスヘイブンの投資会社を通じて海外積立をしても安心できる環境が整っています。

【海外積立でもっとも安い?】ドミニオンのメリット・デメリット

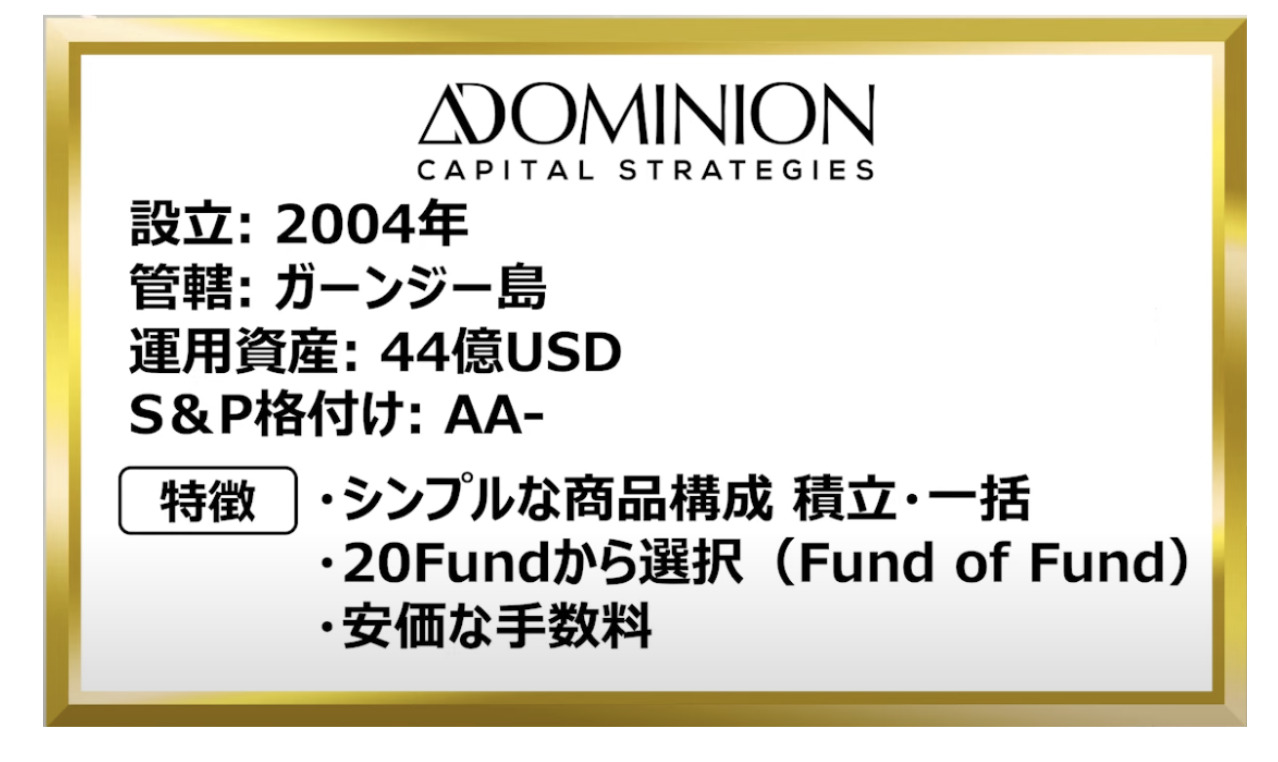

1つ目の投資会社として、ドミニオンについて特徴とメリット・デメリットについて解説します。ドミニオンは、2004年に設立されていて、歴史はあまり長くありません。

ガーンジー島の管轄で、運用資産は44億USドルと、今回紹介する投資会社の中では、最も小さい会社です。S&Pの格付けは、AA-と非常に高い格付けがされています。

ドミニオンの特徴は「安価な手数料」です。他と比較して非常に手数料が安く、メディア等では、最もパフォーマンスが出しやすいと紹介されることが多い会社です。

また、シンプルな商品構成で、積立投資にするか、一括で投資するかといった商品選択にあまり迷わないという点も特徴です。

ドミニオンは、数あるファンドを自社のポートフォリオで構築し独自のファンドを組成しています。現在はドミニオンが組成した20の銘柄から商品選択をして投資をすることができます。

ドミニオンのメリット

ドミニオンのメリットの1つ目は、安価な口座手数料です。

手数料には、始める際に口座を作る手数料と、それを維持する手数料の2種類があります。

ドミニオンは口座手数料が圧倒的に安いと言えます。

メリットの2点目は、ドミニオンは20のファンドで運用していくイメージですが、これは、ファンドオブファンドと呼ばれるもので、ドミニオンが自分の投資信託のようなものを自分で組成しているといったイメージです。マーケットにある他のファンドを選んでポートフォリオを作り一つの商品を作っていて、それが20個あるというようなイメージです。個別性が低く、成長産業やインフラ事業など業界で分かれていたり、S&P500や全世界株式といったテーマに分かれたりしているというイメージです。こういった点はiDeCoに似ています。証券会社がある程度、商品を選択し、その中で運用していく点でiDeCoと似たような投資ができます。

メリットの3つ目は、短期から始めることもできる点です。中期で運用するとある程度の効果が得られます。月に250ドルから始められるため(日本円に置き換えると4万弱)始めやすいと言えます。

また、フレキシブルということで、例えば前期前納ができ何年間分かを前倒しして支払うことができたり、途中で支払いが苦しくなった場合は、一時停止したり、途中でお金を引き出せたりとフレキシブルに対応できます。これに関してはIFAと相談の上、どういう運用にしていくかを相談しながら進めることになります。

ドミニオンのデメリット

一方で、ドミニオンのデメリットは、運用手数料が高い点です。

他社の運用手数料は1%未満であること多いですが、ドミニオンは2%かかります。

この理由としては、ファンドオブファンドという仕組みを取っており、自らファンドを組成しているため、手数料をもらわなければ会社が運営できない、という事情があります。

例えばファンドの購入や売却などはすべて運用手数料に入りますが、手数料に関してはドミニオンが3つの中で最も高額です。安いという評判がありますが、決して安くはないと言えます。

デメリットの2つ目は、2004年に設立していてまだあまり知られていないという点では、信用力にも多少の疑問が残ります。

デメリットの3つ目は、ドミニオンの特徴であるファンドオブファンドです。

自分たちでファンドを組成しているため、「何%で運用しています」というパラメータを開示しています。その中の優秀なファンドを自分で直接買い付ければ、高額な運用手数料はかからないのに、と考える人にとってはファンドオブファンドの仕組みはデメリットになるでしょう。それをわかりやすい、ドミニオンにリスクヘッジしてもらっている、と考えるのであればメリットになります。

【悪者扱い?】RL360のメリット・デメリット

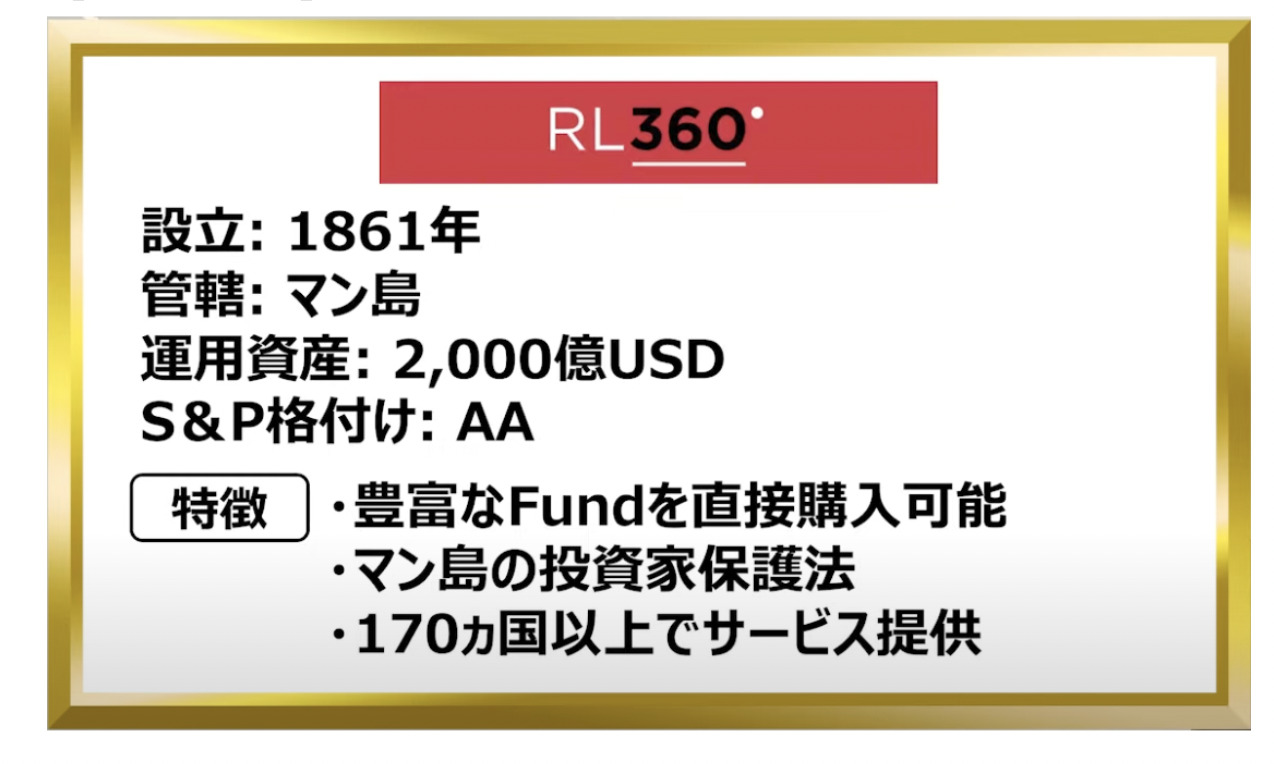

2つ目の投資会社としてRL360について、特徴とメリット・デメリットについて解説します。

RL360は、1861年に設立された最も老舗の会社で、150年以上の歴史があります。150年を経て今もなお継続しているという意味では、非常に信頼できると言えるでしょう。

管轄はマン島、運用資産は2,000億USドルで、S&Bの格付けはAAです。

RL360の特徴は、400を超える豊富なファンドを直接購入することができる点です。また、マン島はこのイギリス領の中でも唯一投資家保護法が適用されます。そのため、時価総額の90%は投資保護法で守られているため、万が一の有事が発生した場合でも、90%は保証されます。最も歴史が長いだけでなく、170カ国以上で商品提供しており、非常にグローバルな会社である点は有利だと言えます。

RL360のメリット

RL360のメリットの1つ目は、マン島に投資家保護法があり、有事の際に資産がしっかり保護されるという点です。

メリットの2つ目は、1%未満と運用手数料が非常に安いという点です。ファンドを買ったり、売ったり、管理したり、といった際に発生する手数料が最も安い会社です。

RL360は高いという声が聞かれますが、目に見える手数料が高いだけで、全体で言うと他社と大して変わりません。どの投資会社でも言えることですが、投資会社としてどの部分をキャッシュポイントとしているか、という点で手数料の見え方は変わります。RL360については、わかりやすく言うと手数料を高く取っていて、安く運用ができるということです。

メリットの3つ目は、マルチカレンシーに対応しています。そのため、基本的にはオフショア投資をアメリカドルで進めていく場合でも、日本の円などの国際的な通貨についても選択して投資することができます。

メリットの4つ目は、月々280ドル以上から投資が可能という点です。日本円にして4万円弱からと非常に始めやすいです。

5つ目は、フレキシブルである点です。前金前納や途中解約など、結局、IFAの方に相談しながら投資していくと、非常に良い効果が見込めるでしょう。

RL360のデメリット

デメリットの1つ目は、長期投資をしないと利益を出すのはなかなか難しい点です。口座手数料が非常に高く設定されるため、初めの10年間くらいはパフォーマンスを出しづらいでしょう。

反対に、20年以上投資期間があればどんどん口座手数料に対して、自分たちが積み立てた金額に占めるパーセンテージがどんどん薄まっていくため、手数料が安くなります。そのため、RL360をやるならば、20年以上の積み立てをするのが大前提です。

デメリットの2つ目は、口座手数料が非常に高い点です。設立にも維持にも最も高いファンドがRL360です。こういった理由からRL360は良い商品じゃないと思われることも非常に多いですが、先の通りどの部分にキャッシュポイントがあるかということがポイントです。アセットマネージメントフィーやファンドマネージャーフィーなどの項目を多く取ることもできますが、取らないIFAの会社もあります。そのため、アセットマネジメントフィーやファンドマネジメントフィーなどがすべて加わると、RL360自体が設定している手数料よりも当然高額になるということです。

現状、少し高いと感じる方は、おそらく余計な手数料を取られている可能性があります。

巷には、RL360の解約方法を指南するような動画なども公開されていますが、信頼できるIFAの会社に預け替えすると、アセットマネージメントフィーなどの余計なフィーを解除できるため、検討してみてください。

【元本保証】インベスターズトラストのメリット・デメリット

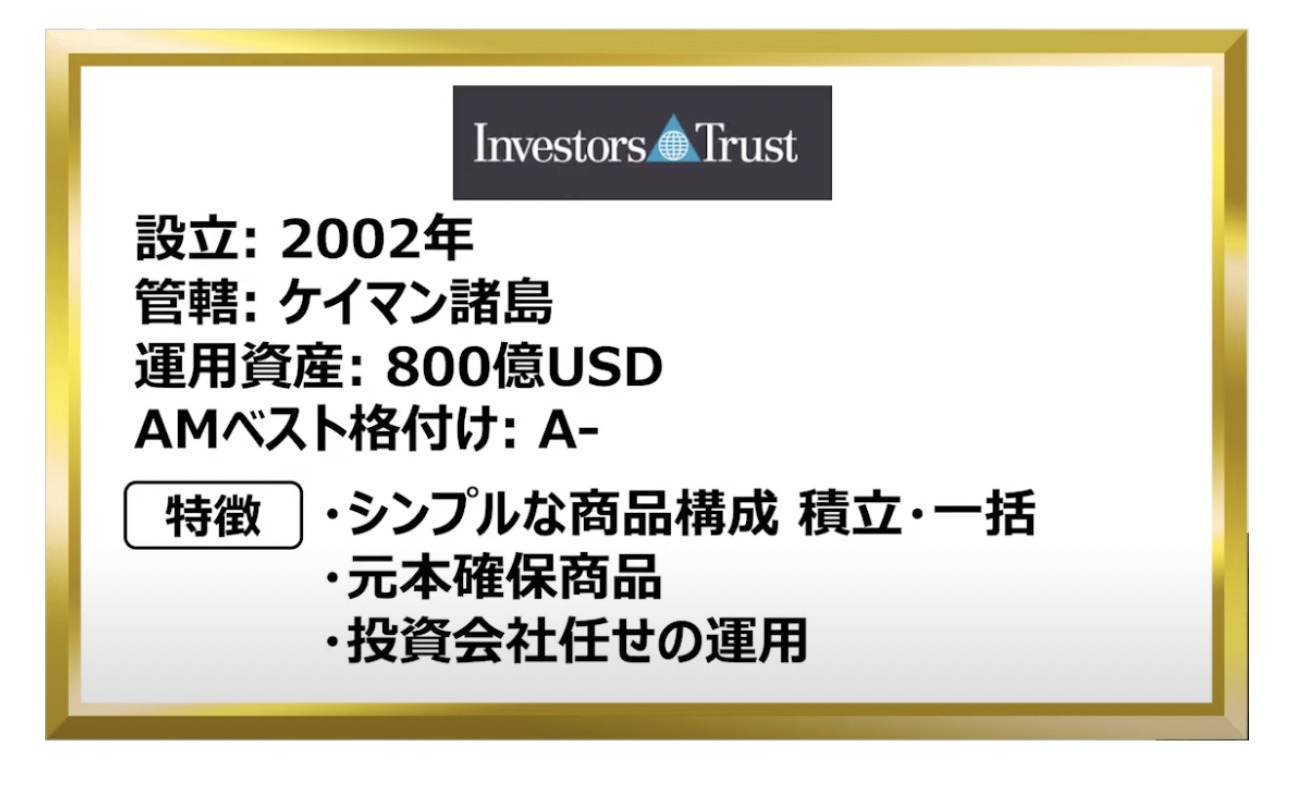

最後にインベスターズトラストについて特徴とメリット・デメリットを解説します。設立は2002年、管轄はケイマン諸島です。運用資産が800億ドルで、他2社と比較すると、最も多いのはRL360。その次がインベスターズトラスト。その次がドミニオン、という順になります。

最後にインベスターズトラストについて特徴とメリット・デメリットを解説します。設立は2002年、管轄はケイマン諸島です。運用資産が800億ドルで、他2社と比較すると、最も多いのはRL360。その次がインベスターズトラスト。その次がドミニオン、という順になります。

S&Pの格付けがないものの、AMベスト格付けではA-という評価を得ています。A以上であれば信頼できるとされているため、問題ないと言えます。

インベスターズトラストの特徴は、非常にシンプルな商品構成になっていることです。いろいろなファンドから選ぶというより、インベスターズトラストが用意したシンプルでわかりやすい商品から選択することができます。

他にも、唯一、元本保証商品が発売されています。ある程度自分で運用するというよりは、投資会社に任せて運用していくストラクチャーになります。

インベスターズトラストのメリット

メリットの1つ目として、元本保証の商品がある点です。海外の投資では元本保証という考え方があまりない中で、日本人には非常に受け入れられやすい商品と言えます。そういった意味で、生命保険のような商品だと感じます。

メリットの2つ目は、非常に短期(例えば2〜5年積みなど)の投資期間で投資にチャレンジできる点です。

メリットの3つ目は、最も安い月々100ドルから投資を始められるため、とても手軽で、チャレンジしやすいと言えます。

メリットの4つ目は、豊富な選択肢が用意されている点です。商品自体は非常にシンプルですが、インベスターズトラストが用意している商品が豊富にあり、それがとても分かりやすいので、人気です。分かりやすい商品の中からチョイスをしていけるという点では、選択肢が非常に広いと言えます。

インベスターズトラストのデメリット

一方、デメリットは、フレキシブルではない点です。先に紹介した2つの投資会社は途中引き出しができるなどフレキシビリティがありましたが、インベスターズトラストの最もリスキーな点は、途中引き出しができない点です。積極的に投資をしていき払えなくなるとペナルティがかかり、利益が出ないという事態になるため、注意が必要です。デメリットの2つ目は、手数料です。手数料に関しては最も高額な印象があります。生命保険会社に運用を任す形で、投資会社がどのくらいの利益を得ているかは不透明です。

まとめ

今回は、IFAの方から必ず紹介される海外積立商品を3つ紹介しました。

どの商品も一長一短あります。例えば、長期じゃないとメリットが出せないものもあれば、短期でも成果が出せるものもあります。また、手数料が高かったり安かったり、フレキシビリティの有無などが異なります。すべてが整っているという商品はないため、資金の目的や投資の期間、いつどのくらいのお金が必要か、などの観点で選択する必要があります。選択する際には、IFAやエージェント、金融のプロなどの専門家に相談をしながら商品選択をしていくことをおすすめします。さまざまな条件を掛け合わせて、一長一短を最大限、有効的に使うような商品選択が必要です。

海外不動産のホントのトコロでも、第三者的な視点でIFAやエージェントをご紹介することができますので、ご興味がある方はお問合せください。

▼お問い合わせはこちら

▼あわせてこちらの動画をご覧ください!

海外不動産のホントのトコロYouTube版

記事では書ききれないリアルを発信中!

個別に相談したい方はこちら!